As obrigações do clube foram compradas por investidores institucionais e de retalho. Procura ficou próxima de 70 milhões de euros.

O Benfica emitiu 50 milhões de euros em obrigações a três anos, junto de 3.688 investidores institucionais e de retalho. A forte procura por nova dívida da linha “Benfica SAD 2020-2023” levou o clube encarnado a rever em alta o montante inicial previsto.

A grande maioria (63,1%) dos investidores subscreveu até cinco mil euros, enquanto 3,5% ficou com mais de 50 mil euros, mostram os dados finais da operação, divulgados esta segunda-feira pela Euronext.

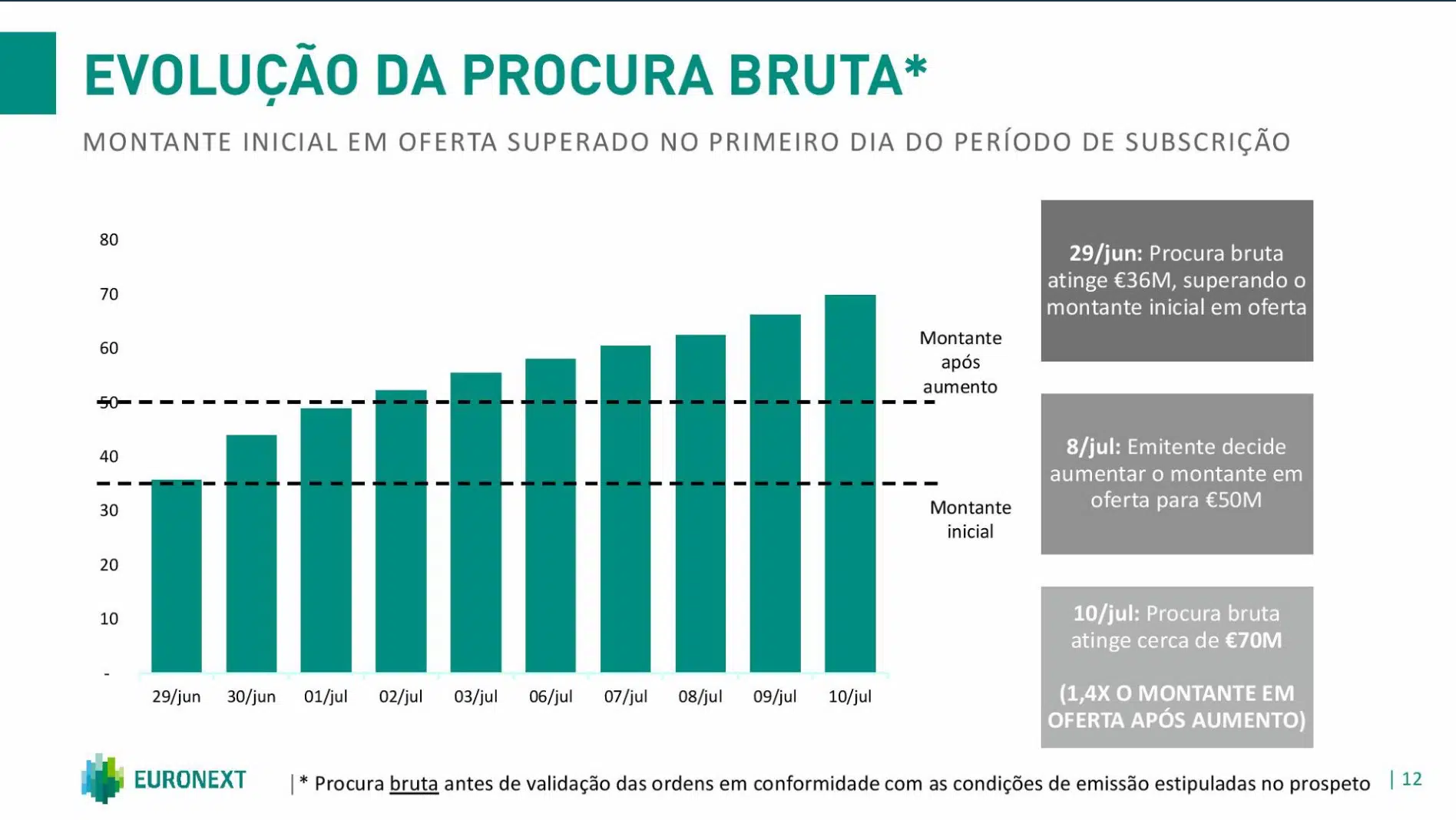

A procura por dívida atingiu 69,5 milhões de euros, acima do total emitido. Aliás, logo no primeiro dia da oferta, o Benfica já tinha conseguido o total que previa colocar e veio, por isso, a rever em alta o montante.

Procura foi 1,4 vezes superior à oferta

Com essa revisão em alta, também aumentou o encaixe financeiro que o clube vai ter com a operação. Ao total, são deduzidos 1,352 milhões de euros para comissões de organização e coordenação global, de colocação e respetivos impostos, bem como 210 mil euros para consultores, auditores e publicidade e outros 38,2 mil euros para custos com a Comissão do Mercado de Valores Mobiliários (CMVM) e a bolsa.

Cada obrigação foi emitida a valer cinco euros, sendo que o mínimo de subscrição era de 1.500 euros. A liquidação e admissão à negociação acontecem na próxima quarta-feira, dia 15 de julho. Até atingir a maturidade a 17 de julho de 2023, estas obrigações vão render aos investidores um juro bruto de 4%.